個人事業者の償却資産税(固定資産税)て何?

個人事業者やフリーランスにとって、償却資産税と聞いてもピンとこないかもしれません。

償却資産税は固定資産税の一種で、市区町村が課する税金です(東京23区は都が課税)。

一般の方でも、土地や建物に固定資産税が課されることは知っているかと思われます。

しかし法人でも個人でも、事業に使用する建物附属設備(内装工事など)、

構築物(看板など)、機械、工具器具備品(パソコンなど)には

固定資産税(償却資産税)が課されることは、あまり知られてないようです。

今回は、個人事業者向けに償却資産税とは何かについて、要点をまとめてみました。

目次

個人事業の償却資産の種類と具体例

1.構築物

①構築物:アスファルト舗装、門、広告塔など

②建物附属設備:電気設備(LAN設備、監視カメラ、インターホン、コンセント設備など)

建築工事(内装工事 *賃借している店舗・事務所の場合のみ)

空調工事、給湯工事、ガス工事 *事業用に限る

2.機械及び装置:3Dプリンター、コーヒー焙煎機、クレーン機など

3.工具、器具及び備品:パソコン、看板、エアコン、レジ、応接セット、冷蔵庫、理美容器など

4.その他(個人事業者にあまり関わりなさそうなのも):大型特殊自動車、船舶、航空機

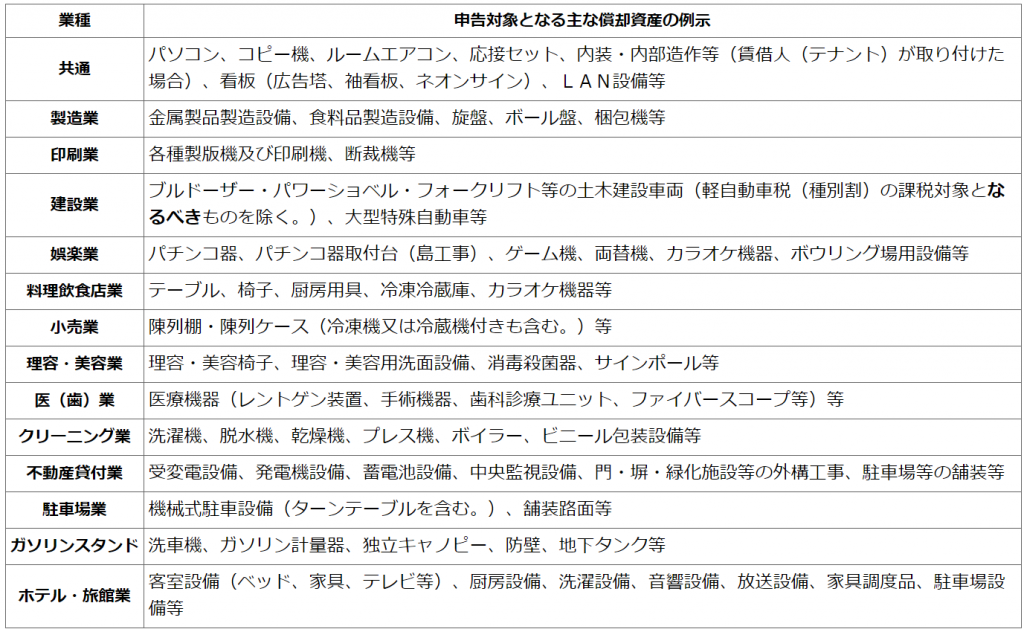

償却資産の業種別例示

業種別の参考例は下記のとおりです。

*東京都主税局HPより

償却資産税の対象とならないもの

1.10万円未満で購入したもの

2.20万円未満で購入したもののうち、所得税申告で3年で減価償却(一括償却資産)としたもの

3.自動車(自動車税の課税対象車両)

4.目に見えない資産

①無形固定資産:特許権、ソフトウエアなど

②繰延資産:礼金、開業費、創立費など

5.土地・家屋

150万円未満の場合は課税されない

償却資産税の税率は1.4%です(1.5%の市区町村もある)。

事業者は償却資産の取得価額を償却資産税申告書に記載し、市区町村へ提出します。

償却資産の課税評価額(課税標準額)と税額は、市区町村が計算します。

償却資産の合計の課税標準額が150万円未満の場合は課税されませんが、申告は必要です。

課税評価額は資産価値の減少に伴って、年々減額していきます。

ただし、評価額は5%以下にはなりません。

なお、初年度の評価額は半年分の減価があったものとして計算されます。

償却資産税の申告期限など

1月1日時点で所有する償却資産を申告書に記載し、その年の1月31日までに提出することとなります。

納期限は、東京23区の場合、6月30日となり、

下記のように4回の分納もできます

第1期:令和2年6月30日

第2期:令和2年9月30日

第3期:令和2年12月28日

第4期:令和3年3月1日

申告しなかった場合

市区町村は、申告がなかったと気づいた場合、

電話での問い合わせ、資料提供の依頼、実地調査を行う可能性があります。

また、税務署で管理されている所得税の書類を閲覧する権限もあります。

上記の結果、申告内容の修正、漏れがあった場合は、追加課税(分納不可)となります。

時効は5年(偽り不正等行為があったと認められた場合は7年)です。

詳細は市区町村のホームページで

東京都に償却資産を所有している方は、下記の東京主税局ホームページで詳細が確認できます。

https://www.tax.metro.tokyo.lg.jp/shisan/shokyak_sis.html

編集後記

先週末の金曜日は、税理士会杉並支部の租税教育ミーティングに参加しました。

杉並区ではコロナ禍でも、10月頃から学校より租税教育の依頼が徐々に来始めているようです。

わたしも12月に租税教育の補助教師として参加する予定です。