開業したら直ぐに青色申告の申請書を提出しましょう

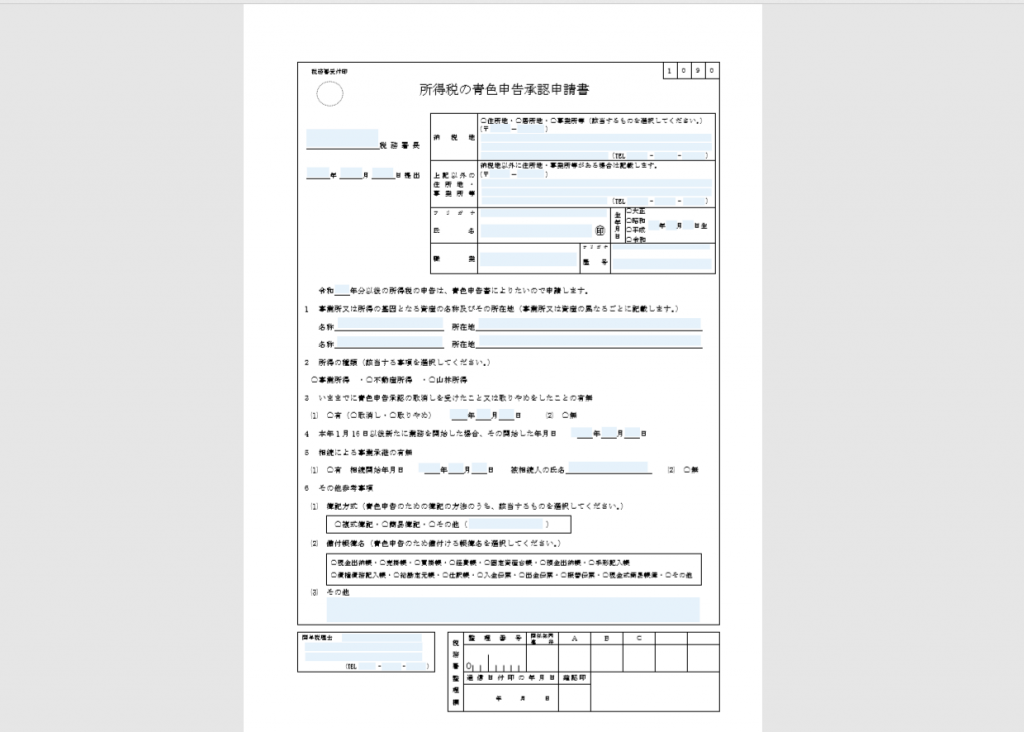

フリーランスが開業した場合には税務署へ開業届出書(個人事業の開業・廃業等届出書)を提出しなければなりませんが、同時に青色申告の申請書(所得税の青色申告承認申請書)も提出しましょう。

青色申告の申請は義務ではありませんが、青色申告で確定申告をすると税制的に得られるメリットが大きいです。是非申請しましょう。

青色申告ができるためには一定の要件が必要ですが、もし要件を満たせない年は、その年だけ白色申告すればよく、青色申告の取りやめの届出は提出しなくても大丈夫です。

目次

青色申告メリット1:65万円の控除が受けられる

フリーランスの事業所得や不動産所得は、青色申告すると65万円の所得控除が受けられます。

税率が20%の方の場合、65万円×20%=13万円節税になります。

ただし、65万円の控除を受けるには要件があります(詳細は下記「青色申告ができる要件」参照)。

なお、その要件は会計ソフトで記帳していれば自動的に満たされますので難しくありません。

青色申告メリット2:赤字を3年分繰り越せる

事業が赤字の場合、青色申告をすれば3年間その赤字分を繰り越せます。翌年に黒字がでたら、その繰り越した赤字分と相殺できます。

青色申告メリット3:家族へ支払う給与を経費にできる

青色申告申請に加えて「青色事業専従者給与に関する届出書」を税務署に提出すれば、家族(生計を一にする配偶者や親族)へ支払う給与は経費にできます。

ただし、その家族が下記の要件に該当する場合のみです。

- 他の会社で働いていない

- 6ヵ月以上その事業に従事している

- 15歳以上ある

- 配偶者控除又は扶養控除の適用を受けていない

青色申告メリット4:30万円未満の固定資産は全額経費にできる

白色申告ですと、10万円未満までは全額経費にできますが、青色申告ですと30万円未満まで固定資産が全額経費にできます。ただし30万円未満の固定資産の合計額が300万円を超えない範囲となります。

青色申告メリット5:その他色々特典がある

上記の4つのメリット以外にも、貸倒引当金設定分を経費にできたり、特定の設備を購入したり親族以外の給与を増やしたりすると税額控除できたりと他にも色々特典があります。

青色申告できる要件

青色申告するには、青色申請書の提出以外にも下記要件があります。

<65万円控除の適用を受ける場合>

- 正規の簿記の原則で記帳(複式簿記)している

- 帳簿(仕訳帳・総勘定元帳・棚卸表など)の備え付け

- 損益計算書と貸借対照表を作成

<10万円控除の適用を受ける場合>

- 簡易簿記で記帳(家計簿と同じタイプの単式簿記)している

- 帳簿(現金預金出納帳・売掛帳・買掛帳など)の備え付け

- 損益計算書(貸借対照表は不要)を作成

青色申告申請の期限:開業した日から2ヵ月以内

その年の所得について青色申告したい場合は、その年の3月15日までに申請書を税務署に提出しなければなりません。

例えば、令和元年分の所得から青色申告したい場合は、平成31年3月15日(=令和元年3月15日)までに申請しなければなりません。現時点で、もう遅すぎますが…。

ただし、令和元年に開業した場合は、その開業日から2月以内に申請すれば、令和元年分の所得から青色申告できます。

まとめ

青色申告のメリット、適用できる要件、申請書の提出期限について簡単に説明させて頂きました。

記帳の要件など満たせるかどうか今は分からない方もいらっしゃると思いますが、実際にできない場合は白色申告すればよいので、取り敢えず、申請だけでもしてみて下さい!